保利发展控股集团有限公司发布今年第二次临时股东大会决议公告,公布了多项通过审议的议案。

《投资时报》研究员注意到,其中两项议案分别是向银行间同业公会申请新注册100亿元债务融资工具和发行不超过99亿元公司债券,理由是为增加公司融资资源储备,充分发挥公司直接融资渠道优势和确保公司能够及时补充低成本,长期资金,优化债务结构,偿还到期旧债。

事实上,此前公告显示,今年3月,保利发展获得证监会批复,同意公司发行98亿元公司债券的注册申请4月和5月,公司分别获得银行间交易商协会批准,发行总额100亿元中期票据截至目前,上述公司债和中期票据已全部发行完毕

《投资时报》研究员注意到,保利发展高且频繁的融资措施,与公司为扩大规模积极拿地有关根据公司发布的2022年半年报,上半年公司扩建项目37个,新增建筑面积412万平方米,扩建金额607亿元

中国指数研究院数据显示,今年前8个月,保利发展股权拿地金额为478亿元,排名第二,仅次于华润置地的670亿元同期公司新增全口径商品1528亿元,位居榜首

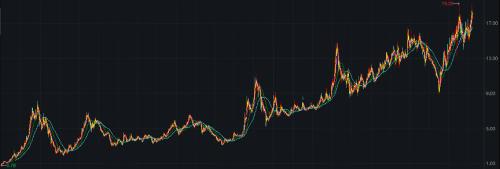

截至9月27日收盘,保利发展报收17.67元/股,目前总市值2115.18亿元。

保利上市以来的股价走势

日前,知名房企保利发展召开今年第二次临时股东大会会上审议通过了多项议案,其中两项引起了《投资时报》研究员的关注,即公司拟向银行间同业公会申请新注册100亿元债务融资工具,拟发行不超过99亿元公司债券

根据保利发展发布的关于本次会议的会议信息,公司表示,为增加公司融资资源储备,充分发挥公司直接融资渠道的优势,公司拟向银行间同业公会申请新注册100亿元债务融资工具,分别为50亿元中期票据和50亿元短期融资券它将根据市场情况在适当的时候发行这些工具

同时,保利发展表示,为保证公司及时补充低成本长期资金,优化债务结构,偿还到期旧债,公司拟启动新的99亿元公司债券申报工作。

根据消息显示,保利发展公司债券规模不超过99亿元具体发行规模根据公司资金需求和发行时的市场情况确定债券的面值为100元,期限不超过10年募集资金拟用于偿还有息债务,补充流动资金,项目建设,收购房地产项目及适用法律法规允许的其他用途具体用途和用量根据公司实际需要确定

值得注意的是,此前公告显示,今年3月,保利发展获得证监会核准,同意公司发行98亿元公司债券的注册申请随后在4月和5月,公司分批获得银行间交易商协会批准,注册发行了三期共计100亿元中期票据截至目前,上述公司债和中期票据已全部发行完毕

据上交所公司债券项目信息平台显示,保利发展3月份发行的98亿元公司债券为小额公开发行,期限不超过10年该债券面值为100元,募集资金用途与本次99亿元债券完全一致,将用于偿还有息债务,补充营运资金,项目建设,不动产购置及适用法律法规允许的其他用途

具体而言,保利发展上述98亿元公司债券所募集资金中,不超过43亿元将用于偿还有息债务,包括但不限于今年12月11日到期的15保利02和明年1月15日到期的16保利02等5只公司债券,以及对广州宝泰实业发展有限公司的13.2亿元借款,住房租赁项目35亿元,包括青岛和长春两个项目,15亿元用于补充流动资金,5亿元用于收购房地产项目。

频繁融资似乎是保利发展的耻辱,但根据公司今年半年报,截至6月底,公司账户中的货币资金高达1571.03亿元。

积极拿地但销售利润差。

《投资时报》研究员注意到,保利发展频繁发债融资或与该公司频繁亮相地方拍卖市场,逆势扩张拿地有关。

与目前民营地产公司谨慎拿地不同的是,保利发展在9月23日刚刚结束的上海第三轮土地拍卖中,以联合体形式拿下两块地块成交价格分别为36.014亿元,溢价率9.13%,19.0284亿元,溢价率0%

日前,在杭州今年第三轮土地拍卖中,保利发展以8.95亿元竞得一地块。

在7月18日广州第二轮集中供地中,保利发展以总价48.81亿元拿下三幅地块。

根据保利发展9月7日发布的关于公司收购房地产项目的公告,自上月披露以来,公司已新增10个房地产项目。

中研数据显示,今年前8个月,保利发展股权拿地金额为478亿元,位列第二,仅次于华润置地的670亿元,公司同期新增全口径商品1528亿元,位列榜首保利发展今年半年报显示,公司上半年拓展项目37个,新增建筑面积412万平方米,拓展金额607亿元

值得注意的是,虽然保利发展仍在积极拿地,但公司销售额有所下降。

保利发展9月7日发布的8月销售简报显示,公司前8个月累计实现签约面积1693.49万平方米,同比下降26.25%,合同金额2817.05亿元,同比下降24.72%。

同时,根据保利发展今年半年报,公司盈利能力也在下降。

今年上半年,公司实现营业收入1107.23亿元,同比增长23.13%,实现净利润108.26亿元,同比增长5.11%,扣非归母净利润101.25亿元,同比微增0.76%。

毛利率方面,公司上半年毛利率为25.55%,同比下降6.95个百分点,净利率为13.47%,同比下降2.85个百分点。

对于上半年的收入表现,保利发展表示,主要是由于房地产项目结转收入增加,但同时受结转规模和结构影响,相应结转成本也有所增加,营业成本同比增长35.78%,超过收入增幅。

截至今年6月底,保利发展扣除预付款后的资产负债率为66.45%,净负债率为64.14%,现金短债比为1.41,符合绿色企业三条红线标准公司表示,公司债务期限结构合理,一年内到期的债务占利息和负债的21%,短期偿债压力可控

。

国内成品油价格迎“五

国内成品油价格迎“五 解决高温限电马斯克有

解决高温限电马斯克有 16位外甥住舅舅家5

16位外甥住舅舅家5 个人养老账户时代来临

个人养老账户时代来临 Caviar推出特别

Caviar推出特别 贝肯能源:2022年

贝肯能源:2022年